A Központi Statisztikai Hivatal (KSH) adatai szerint 2019 első felében valamivel nőtt a hitelkiváltásra igényelt lakáshitelek aránya 2018-hoz képest, de még így sem éri el a 3 százalékot. Pedig a régi hitel cserélésével akár több millió forintot is megspórolhatunk.

A Bank360.hu szakportál annak számolt utána, hogy pontosan mennyivel marad több a tárcánkban, ha hitelkiváltással indítjuk az évet.

Hogyan spórolhatunk a hitelkiváltással?

Hitelkiváltásnál végtörlesztjük a korábbi, drágább hitelünket az új, kedvezőbb kamatozású kölcsön segítségével. Így lezárhatjuk a korábbi szerződést, és már csak az újonnan felvett, kedvezőbb kamatozású hitelt fizetjük.

A spórolás „titka” pedig abban áll, hogy a jelenlegi kamatkörnyezet sokkal kedvezőbb, mint 5 vagy 10 évvel ezelőtt, következésképpen olcsóbban vehetünk fel hitelt. A legfontosabb kérdés persze az, hogy mennyivel. A legtöbbet azok nyerhetnek, akik a 2010-es évek elején igényeltek hosszú lejáratú jelzáloghitelt, mivel 2012 óta folyamatosan csökkennek a kamatozást meghatározó mutatók, de azok is jól járhatnak a kiváltással, akik 3-4 éve kezdték törleszteni a fogyasztási hitelüket – mutat rá Veres Patrik, a Bank360.hu pénzügyi szakértője.

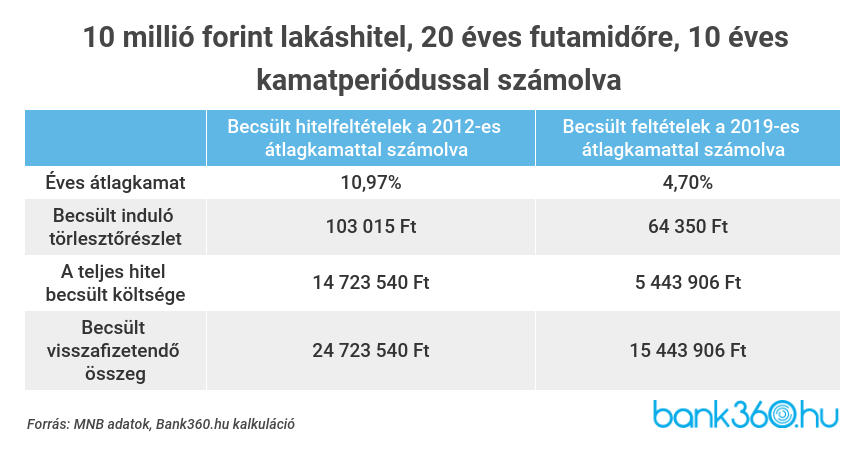

A háztartásoknak nyújtott forint lakáscélú hitelek szerződésben szereplő átlagos évesített kamatlába 2012-ben még 10,97 százalék volt, 2019-ben pedig (november végével bezáróan) már csak 4,70 százalék. Ez egy 10 millió forintos lakáshitelnél 20 éves futamidővel és 10 éves kamatperiódussal több millió forintos különbséget jelent, ha a hitel teljes díját nézzük.

A becsült számítások szerint egy 2019-ben felvett lakáshitelnél havonta közel 40 ezer forinttal lehet alacsonyabb a törlesztő részlet, és majdnem 9 millió forinttal kevesebbet kell összességében visszafizetni, mint 2012-ben.

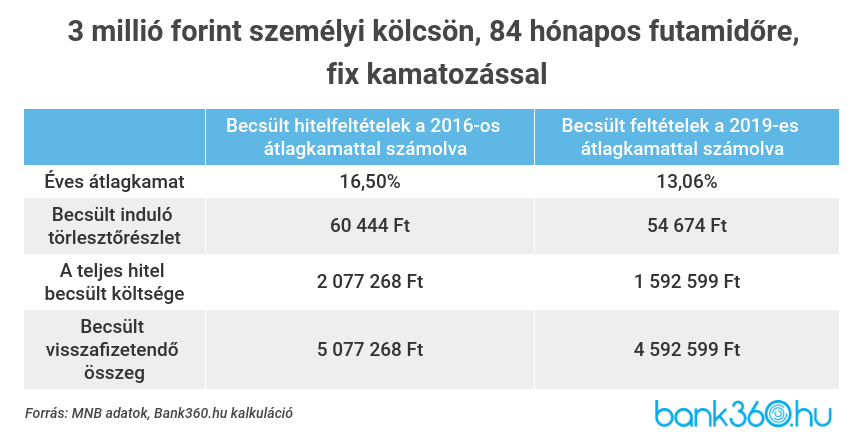

Hasonló kamatváltozás ment végbe a személyi kölcsönök piacán is. 2012-ben átlagosan még 26,33 százalékos kamattal vehettünk fel személyi hitelt; nekik azonban már nincs lehetőségük a kiváltásra, hiszen mostanra már kifutott a hitelük. Azok viszont, akik 3-4 éve vettek fel személyi hitelt, még nyerhetnek a kiváltással, hiszen az átlagkamat 2019-ben már csak 13,06 százalék volt - tehát szinte biztos, hogy 2020-ban találunk kedvezőbbet a jelenleginél. Ekkora különbség lehet például egy 2016-ban és egy 2019-ben felvett 3 millió forintos személyi hitel között:

Láthatjuk, hogy még egy kisebb összegű hitelnél is majdnem félmillió forint különbség van, ha összehasonlítjuk a 2016-es és a 2019-es átlagkamatot, a havi törlesztő részlet pedig akár 6 ezer forinttal is alacsonyabb lehet.

A fenti összegeket nem feltétlenül tudjuk megspórolni egy hitelkiváltással, különösen, ha évek óta törlesztjük a meglévő kölcsönt - hiszen a kifizetett összeget már nem kapjuk vissza. Mindenképp érdemes azonban összevetni a meglévő hitel feltételeit a ma igényelhető hitelekkel, hiszen nagy valószínűséggel találunk kedvezőbb ajánlatot – ebben a Bank360 kalkulátora is segít.

Mivel érdemes kiváltani a hitelt?

Attól függően, hogy mekkora összeget és hogy milyen típusú hitelt szeretnénk kiváltani, több lehetőség közül választhatunk – ugyanis a személyi kölcsönnel és jelzáloghitellel is működhet a hitelkiváltás.

A Bank360.hu teljes hitelkörképe alapján akár az éves átlagkamatnál jóval kedvezőbb ajánlatokat is találhatunk, a személyi kölcsönök és a hitelkiváltásra felhasználható jelzáloghitelek között is. Ha a fenti példát vesszük alapul (3 millió forint, 84 hónapra), akkor a személyi kölcsönök között a január végén legkedvezőbb ajánlatnál a THM 8,05 százalék, a havi törlesztő részlet 45 941 forint, a teljes visszafizetendő összeg pedig 3 889 044 forint.

A jelzáloghiteleknél 10 millió forintra, 20 éves futamidővel és 10 éves kamatperiódussal kalkulált a szakportál. Ez alapján a legkedvezőbb adósságrendező jelzáloghitelt 3,89 százalékos THM-mel igényelhetjük, a törlesztő részlet 59 654 forint, a teljes visszafizetendő összeg pedig 14 316 960 forint.

Több problémára is megoldást jelenthet

A hitelkiváltás nemcsak azoknak segíthet, akik korábban felvett személyi kölcsönt vagy lakáshitelt törlesztenek, hanem azoknak is, akik az ennél is drágább fogyasztási hitelektől (folyószámlahitel, áruhitel) vagy hitelkártya tartozástól szeretnének megszabadulni. Ezeket a termékeket jellemzően 30–40 százalékos THM-mel árulják a pénzintézetek, így kifejezetten előnyös lehet, ha a tartozások összegét lefedő adósságrendező személyi kölcsönből végtörleszthetjük a fennálló tartozásainkat, hogy végül már csak az olcsó hitelt kelljen törleszteni.

A rovat támogatója a KAVOSZ Zrt.

A FACEBOOKON!

a Facebookon!

Maradt 6,50 százalékon az alapkamat

K&H-kutatás: a hosszútávú kölcsönök növelése helyett a lízingkonstrukciók fenntartásában gondolkodnak a nagyvállalatok

Egyeztetést indít a jegybank a vállalati hitelezés növeléséről

Elindult a Nemzeti Bajnokok kombinált hitelprogram

Maradt 6,50 százalékon az alapkamat

K&H-kutatás: a hosszútávú kölcsönök növelése helyett a lízingkonstrukciók fenntartásában gondolkodnak a nagyvállalatok

Egyeztetést indít a jegybank a vállalati hitelezés növeléséről

Elindult a Nemzeti Bajnokok kombinált hitelprogram

Kamatmentes SZKP hitelt igényelhetnek a bajban lévő állattartók és exportőrök

Egy hét alatt kimerült az EXIM Jövő Exportőrei Forgóeszközhitelének keretösszege

Tovább nőtt az önkéntes pénztárak taglétszáma

Megírta a Magyar Közlöny: minden magyar faluban lesz ATM

Még több friss hír

Rovathírek: HIPA

Az utóbbi években felhalmozott bizalmi tőke is kellett ahhoz, hogy a BYD Magyarországra telepítse európai üzleti és kutatás-fejlesztési központját – mondta Joó István kormánybiztos, a HIPA Nemzeti Befektetési Ügynökség vezérigazgatója egy rádióinterjúban.

- Heteken belül elindul a BYD európai központja Budapesten

- Elindult a HIPA új beszállítófejlesztési szolgáltatása

- Joó István: az autóipar jövője hosszú távon biztosított

- Csúcstechnológiás bővítést hajtott végre Apcon az egyik legnagyobb magyar fémöntöde

BIZNISZPLUSZ PODCAST

Rovathírek: ATOMBUSINESS

Ajánlásokat fogalmazott meg a Fenntartható Atomenergiáért Tanácsadó Testület a hazai áramellátás biztonságának megőrzése érdekében – jelentette be Lantos Csaba energiaügyi miniszter a tárca május 19-i sajtótájékoztatóján.