Abban már egyre többen értenek egyet, hogy érdemes felhalmozni egy kisebb-nagyobb megtakarítást a váratlan kiadások, illetve a jövőbeli tervek fedezésére. Az ehhez szükséges vagyon összegyűjtésére azonban különböző módszereket választhatunk – nézzük, melyek a legnépszerűbb lehetőségek és melyikkel járunk a legjobban.

Azt már az elején leszögezhetjük, hogy a megtakarítás legfontosabb alapelve, hogy rendszeresen félretegyünk valamennyit, tehát ne költsük el az utolsó forintig a havi fizetésünket.

Ehhez jó kiindulópont lehet, ha felülvizsgáljuk, milyen szokásaink megváltoztatásával tudunk lefaragni a havi kiadásokból.

Vegyük sorra a pénzgyűjtés legnépszerűbb alternatíváit.

A párnahuzat nem ad kamatot

Sokan még ma is készpénzben gyűjtenek, hiszen ez tűnik a legkézenfekvőbb megoldásnak. Így ugyanis azonnal tudunk mihez nyúlni egy váratlan kiadás esetén, ráadásul nincs kezelési költség, és nem kell egy esetleges rossz befektetés miatt pénzünk elvesztésétől tartanunk.

Kockázatok azonban így is akadnak bőven: elhagyhatjuk, ellophatják, a könnyű hozzáférhetőség miatt pedig folyamatosan ott lebeg majd felettünk a kísértés, hogy idő előtt elköltsük a félretett pénzünket.

A legerősebb érv a készpénzes öngondoskodás ellen azonban az, hogy ebben a formában a vagyonunk egyáltalán nem kamatozik, tehát gyakorlatilag évről évre egyre kevesebbet ér.

A bankjegyek után a második leggyakoribb ötlet, ha a pénzünk kuporgatásáról van szó, az a bankszámla. Sokan egyszerűen csak lakossági folyószámlájukon hagyják azt az összeget, amit nem akarnak elkölteni, esetleg nyitnak egy külön számlát a megtakarításuknak.

Ebben az esetben azonban számolnunk kell a számlavezetési díjjal, ugyanakkor valamennyi kamatot is kapunk a pénzünkért. Ez a kamat azonban nem éri el az éves infláció mértékét, a bankszámlán parkoltatott ezreseink tehát ugyanúgy veszítenek az értékükből, mint a párnahuzatban rejtegetett papírpénz.

Ha tehát hosszú távú megtakarítás a célunk – amellyel például a nyugdíjaskori öngondoskodást alapoznánk meg –, akkor a készpénznél és a bankszámlánál sokkal jövedelmezőbb megoldásokat is találunk a piacon.

Az aranytojást tojó tyúk

Amennyiben egy időtálló, stabilabb értékkel bíró eszközt választanánk a megtakarításunkhoz, jó ötlet lehet, ha szó szerint aranytartalékot halmozunk fel. A fizikai arany ugyanis egy esetleges gazdasági válság idején jelentősen felértékelődhet.

Aranytömb, -rúd, -lemez, vagy -érme formájában is befektethetjük a pénzünket, és onnantól már nincs más dolgunk, mint abban bízni, hogy mire eladnánk az „aranytojást tojó tyúkunkat”, addigra felfut az árfolyam és nyereséggel jövünk ki az üzletből. Ez azonban nem más, mint egy szerencsejáték, közben pedig az arany tárolása meglehetősen nagy költségeket róhat ránk.

Fontos tudni továbbá, hogy akármennyire is időtálló befektetési formáról van szó, kamatozni nem tud, ráadásul kizárólag egyben értékesíthetjük majd, ami megnehezíti azt, hogy hozzájussunk a pénzünkhöz.

Nagyobb befektethető összeg rendelkezésre állása esetén sokan adják a fejüket műtárgyvásárlásra is, bízva abban, hogy néhány évtized múlva többszörös áron adhatnak majd túl rajta.

Azonban az is sokat kockáztat, aki néhány festménytől vagy más régiségtől teszi függővé jövőbeli anyagi biztonságát, ezeket a tárgyakat ugyanis viszonylag nehéz eladni, addig pedig meghökkentő összegeket költhetünk arra, hogy megőrizzük a speciális igényekkel rendelkező antik darabok eredeti állapotát. De amellett sem mehetünk el szó nélkül, hogy egy esetleges betörés esetén műkincseinknek is könnyen lába kélhet.

Befalazott tartalék

Ha olyan hosszú távú befektetési lehetőséget keresünk, amelyet nem tudnak ellopni, és később könnyen értékesíthetjük, akkor az ingatlan abszolút befutó lehet. Manapság úgyis annyira dübörög a lakásbiznisz, hogy szinte mindenki ebbe fekteti a vagyonát.

Vitathatatlan előnye, hogy évtizedekkel később is értéket képvisel majd, hiszen laknia mindenkinek kell valahol. Apránként felújítva akár meg is többszörözhetjük vételi értékét, tehát sokat nyerhetünk, ha eladjuk, míg bérbe adva havi kiegészítő jövedelemhez juthatunk vele.

Nem titok azonban, hogy még egy viszonylag lelakott ingatlant sem adnak ingyen: a renoválás várható költségeivel együtt több tízmillió forint kell ahhoz, hogy ingatlant vásároljunk. A fenntartási költségekről pedig még nem is beszéltünk

A boldog időskor kulcsa

Amennyiben a megtakarítás elsődleges célja, hogy megalapozzuk nyugdíjas éveink anyagi biztonságát, akkor a legjobb, ha a kifejezetten erre építő termékek közül választunk.

A nyugdíjcélú előtakarékossági lehetőségeknek három fő típusa van:

- az Önkéntes Nyugdíjpénztár (ÖNYP),

- a Nyugdíj Előtakarékossági Számla (NYESZ),

- és a nyugdíjbiztosítás.

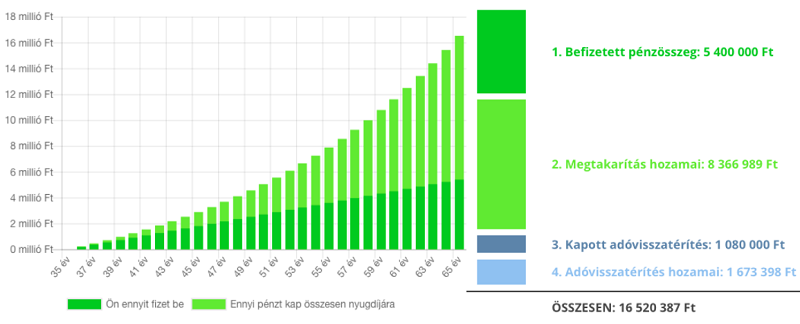

Ezek legfőbb előnye, hogy állami támogatás is jár rájuk, pontosabban adóvisszatérítést igényelhetünk minden évben. A lehetőség lényege, hogy az adott évben befizetett összeg 20 százaléka (de megtakarítási típustól függően maximum 100-150 ezer forint) jóváíródik az előtakarékossági számlánkon.

Ha pedig minél pontosabban szeretnénk előre látni, hogy mekkora havi befizetéssel érhetjük el az általunk kitűzött álomnyugdíjat, akkor egy innovatív kalkulátor segítségével, néhány kattintással kiszámolhatjuk, ami nagyban megkönnyítheti a döntést.

Öngondoskodás három szemszögből

Ahhoz, hogy még könnyebben összehasonlíthassuk az egyes megtakarítási módszereket, ismerkedjünk meg Anitával, Beával és Csillával. A három barátnő 35 éves korában úgy döntött, hogy elkezdenek spórolni nyugdíjas éveikre, ehhez azonban három különböző úton indultak el.

Anita elhatározta, hogy minden hónapban kivesz majd 15 ezer forintot, és egy zárható szekrény egyik polcán gyűjtögeti majd a készpénzt. Ha valóban egy forintot sem költ el ebből, akkor ezzel a módszerrel 65 éves koráig – vagyis a jelenlegi nyugdíjkorhatár eléréséig – 5,4 millió forintot tud összegyűjteni, ez az összeg azonban 30 év múlva már jóval kevesebbet fog érni a pénzromlás miatt.

Anita módszere Beának is szimpatikus volt, ő azonban – mivel korábban már törtek be hozzá – tartott attól, hogy ellopják otthonából a pénzét. Így ő nyitott egy külön bankszámlát abból a célból, hogy átutal majd oda havonta 15 ezer forintot. A végösszeg valószínűleg hasonlóan alakul majd, mint a készpénzes megtakarítás esetében.

Ezzel szemben Csilla felkeresett egy független szakértőt, hogy együtt kiválaszthassák a nő számára legideálisabb előtakarékossági lehetőséget. Csilla végül egy nyugdíjbiztosítás mellett tette le a voksát, 15 ezer forintos havidíj mellett.

A 30 év alatt tehát Csilla is 5,4 millió forintot szán majd a megtakarítására, csakhogy az ő pénze közepes kockázatvállalás mellett több mint 8 millió forintos hozamot is termel, az évenkénti adóvisszatérítéssel és annak kamataival pedig további 2,7 millió forinttal gyarapodhatott a vagyona.

A három barátnő közül egyértelműen Csilla jár majd a legjobban, ugyanis ugyanakkora ráfordítással mintegy 11 millió forinttal nagyobb vagyont tud elérni nyugdíjas koráig, mint a másik két nő. A 16,5 millió végösszegből pedig 15 évig nagyjából havi 118 ezer forinttal tudja majd kiegészíteni az állami nyugdíját.

A millió dolláros kérdés

Az öngondoskodás fontossága már nem kérdés, arra azonban mindenkinek válaszolnia kell magában, hogy melyik úton indul el és mikor. Egy biztos: az okosan megtervezett öngondoskodás a legjobb dolog, amit a jelenben megtehetünk a jövőnkért.

(Fotók: Pixabay.com és nyugdijmaskeppen.hu)

A rovat támogatója a KAVOSZ Zrt.

A FACEBOOKON!

a Facebookon!

MNB: az önkéntes nyugdíjpénztári tagok negyede élne a 2025-ben megnyíló új lehetőséggel

2164,5 milliárd forint nyugdíjpénz mozdulhat meg 2025-ben

Kötelezően értesítik az önkéntes nyugdíjpénztári tagokat a lakásvásárlási lehetőségről

Megy a pénz devizába és külföldre

Jóval infláció feletti betéti kamatokat is kínálnak a bankok

Milliárdos kárt okozott a megnyerő fellépésű balassagyarmati álbróker

Az akciókhoz is akciót kínálnak az autóvásárlóknak

Akció, terv: 2025-ben indul a Lakhatási Tőkeprogram

Értékpapír-állományok: közzétette az MNB a legfrissebb, 2024. októberi adatokat

Újra elkezdtek biztosítást kötni a magyarok

Dacol a banki költségek emelkedésével a BinX

Teher alatt nő a banki profit

Még több friss hír

BIZNISZPLUSZ PODCAST

Rovathírek: GUSTO

Sikeresen megtartotta két Michelin-csillagos minősítését a tatai Platán és a budapesti Stand étterem, további nyolc vendéglátóhely pedig (köztük egy újonnan) egy Michelin-csillagot nyert el idén.

- Liptai Zsolt lett az Év Bortermelője 2024-ben

- Különleges borral tisztelegnek Thummerer Vilmos öröksége előtt

- Ezek a díjnyertes szaloncukrok 2024-ben

- Itt vannak az Év Bejglije 2024 győztesei

Rovathírek: ATOMBUSINESS

Az előadások több mint negyede a Paks II. atomerőmű-projekttel foglalkozott a Budapesten megrendezett Nukleáris Technikai Szimpóziumon.