Már a K&H is átlépte a június végéig élő önkéntes, 7,3 százalékos THM-plafont a jelzálogkölcsönei egy részénél. A bankok egymást követő emelései után főként az alacsonyabb jövedelműeknek lesz egyre nehezebb olcsóbb lakáshitelt találni – derül ki a Bank360.hu elemzéséből.

Miután június végével véget ért az önkéntes kamatplafon, a kölcsönfelvételt tervezők rögtön megtapasztalhatják, hogy az infláció és az alapkamat csökkenése ellenére a lakáshitelek még drágulnak is. Az OTP már július elején lépett, július 11-től pedig egy másik nagybank, a K&H is csatlakozott hozzá, és megemelte a lakáshitelei kamatát, aminek hatására több esetben már a 7,3 százalékos plafon fölötti THM-mel kínálja a lakáscélú jelzálogkölcsöneit. (A kamatplafon valójában nem a kamatra, hanem a minden költséget tartalmazó teljes hiteldíj mutatóra, THM-re vonatkozott). A K&H módosításai az alacsonyabb jövedelmű igénylőket érintik hátrányosabban, számukra jobban nőttek a kamatok, ahogyan azoknak is, akik a futamidő alatt végig fix kamatot szeretnének fizetni.

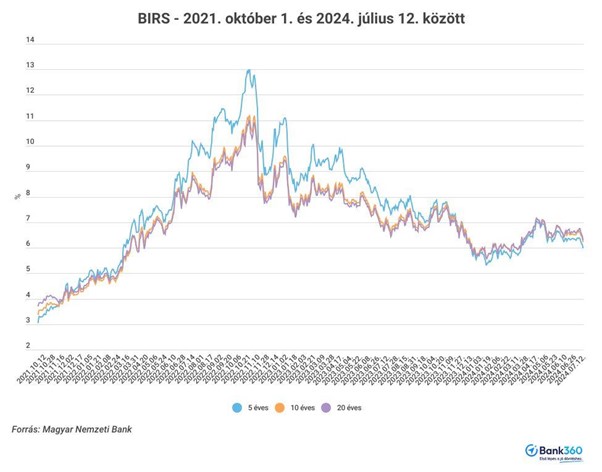

Továbbra sincs tartós csökkenés a referenciakamatoknál

A K&H most valójában csak beállt a korábban elkezdődött kamatemelési sorba. A CIB Bank májustól már visszaemelte a kamatait a januári szintjükre, bizonyos esetekben jóval a THM-plafon fölé, de az igénylők túlnyomó része még 7,3 százalék alatti ajánlatokkal találkozhatott nála. Rajta kívül is volt már ekkor is olyan nagybank, amelynek a kínálatában voltak kamatplafon feletti lakáshitelek. Őket követte aztán július elején az OTP, amely a többi pénzintézethez hasonlóan eltérő mértékben emelte meg a kamatait, így ugyan a lakáshitelei a korábbi kamatplafon fölé kerültek, de a magasabb jövedelmű, kevésbé kockázatos ügyfelek számára kisebb volt a növelés.

A kölcsönök drágulásának a Bank360.hu szakértői szerint az a legfőbb oka, hogy hiába csökkenti folyamatosan a jegybank az alapkamatot, a sok éves vagy akár több évtizedes futamidejű jelzáloghitelek árazását meghatározó referenciakamatok 2024 eleje óta még nőttek is, és tartósan 6 százalék fölötti szintén rekedtek. A kamatokat többek között befolyásoló BIRS szintje például még úgy is magasabban van, mint 2024 elején, hogy az elmúlt hetekben valamelyest csökkenni tudtak az értékei. Az 5 éves BIRS július 12-én 5,97 százalékon, a 10 éves 6,23 százalékon, a 20 éves BIRS pedig 6,30 százalékon állt.

A nagybankok lépései ellenére a Bank360 lakáshitel kalkulátora szerint azért találhatnak még az ügyfelek akár 7 százalék alatti THM-mel is ajánlatokat, de egyre kevesebbet, főleg akkor, ha alacsony a jövedelmük.

A most változtató K&H-nál az emelés után 10 millió forintos jelzálogkölcsönt 20 éves futamidőre, 5 éves kamatperiódussal, 150 ezer forint igazolt jövedelemmel 7,19 százalékos kamattal vehetnek fel az igénylők, a THM azonban már 7,62 százalék. A havi törlesztőrészlet 78 674 forint, a teljes visszafizetendő összeg pedig 19 061 280 forint. Ugyanezt a kölcsönt havi 250 ezer forintos jövedelemmel 6,89 százalékos kamattal adja a bank, a THM így éppen 7,30 százalék. A havi törlesztőrészlet 76 871 forint, a teljes visszafizetendő összeg 18 628 560 forint. Ha az igazolt nettó jövedelmünk eléri az 500 ezer forintot, akkor a THM jóval a korábbi plafon alatt marad, 7,09 százalék lesz. A havi törlesztőrészlet 75 680 forint, a teljes visszafizetendő összeg pedig 18 342 720 forint.

A K&H Bank részletes kamatmódosításai

A K&H Bank az 5 és 10 éves kamatperiódusú, illetve a futamidő végéig fix kamatozású lakáshitelek árazását is módosította. Az 5 éves kamatperiódusú hitelek esetében

- 150 ezer forintos jövedelem mellett 0,30 százalékpontos emelés történt, 6,89 százalékról 7,19 százalékra módosult a kamat,

- 500 ezer forintos jövedelem mellett, legfeljebb 20 millió forint felvétele esetén 0,20 százalékpontot csökkent a K&H, 6,89 százalékról 6,69 százalékra,

- ugyanekkora jövedelemnél 20 millió forint hitelösszeg felett 0,10 százalékpontot csökkent a kamat, 6,79 százalékról 6,69 százalékra.

A 10 éves kamatperiódusú hiteleknél

- 150 ezer forintos jövedelemnél fél százalékpontos emelés történt, 6,89 százalékról 7,39 százalékra,

- 250 ezer forintos jövedelem igazolása mellett 0,20 százalékpont volt az emelés, 6,89 százalékról 7,09 százalékra.

Futamidő végéig fix kamatozásnál

- 61-120 hónapos futamidőt választva, 150 ezer forintos jövedelem mellett fél százalékponttal emelkedett, a kamat, 6,89 százalékról 7,39 százalékra,

- ugyanennél a futamidőnél, 250 ezer forintos jövedelemmel 0,20 százalékpont volt az emelés mértéke, 6,89 százalékról 7,09 százalékra módosult a kamat,

- 121-240 hónapos futamidőt választva 0,80 százalékpontos volt az emelés, 6,89 százalékról 7,69 százalékra.

A rovat támogatója a KAVOSZ Zrt.

A FACEBOOKON!

a Facebookon!

Minden rekord megdőlt júliusban a személyi kölcsönöknél

Hitelkamat-változások szeptember elején

Európa élmezőnyébe kerültek a magyar háztartások hitelfelvételben

Könnyebbé vált az otthonteremtési támogatások igénybevétele a speciálisan adózók és az őstermelők számára

6200 forint az átlagos kgfb az elektromos rollerekre

Nyaralóbiztosítás: mire érdemes odafigyelni?

A biztosítók szerződésállománya közel 7, a díjbevételük 12 százalékkal nőtt a II. negyedévben

Minden rekord megdőlt júliusban a személyi kölcsönöknél

Hitelkamat-változások szeptember elején

Európa élmezőnyébe kerültek a magyar háztartások hitelfelvételben

Könnyebbé vált az otthonteremtési támogatások igénybevétele a speciálisan adózók és az őstermelők számára

Szeptembertől új, biztonságosabb korszak kezdődik a bankolásban

Még több friss hír

BIZNISZPLUSZ PODCAST

Rovathírek: GUSTO

A Fügefeszt szervezői szerint nem szezon van, hanem szezonok, a Balaton pedig egész évben tartogat olyan izgalmakat, amiért érdemes a tó partján kikötni.

- Georgia lesz az idei Budapest Borfesztivál díszvendége

- Gere Attila Pincészete nyerte el az Év Pincészete díjat

- Hogyan látnak bennünket Champagne-ból?

- 1100 év magyar konyhakultúrája elevenedik meg

Rovathírek: ATOMBUSINESS

Instabilnak minősítette a zaporizzsjai atomerőműnél kialakult helyzetet Rafael Grossi, a Nemzetközi Atomenergia Ügynökség főigazgatója, miután szeptember 4-én felkereste a létesítményt, ugyanakkor kifejezte reményét, hogy előrelépés történik az erőmű biztonságának szavatolása terén.