A Moore Hungary pénzügyi tanácsadási üzletágának becslése szerint a nemteljesítő vállalati hitelek aránya a jövő év közepére 8 százalék fölé emelkedhet az idén félévkor kimutatott 4,1 százalékról. Az egyes bankok a hitelek időben elkezdett restrukturálásával sokat tehetnek saját hitelportfoliójuk kedvezőbb alakulása érdekében.

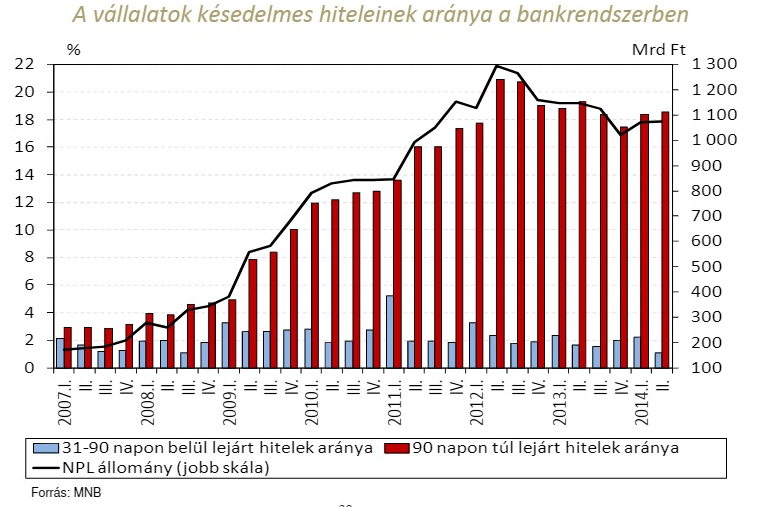

Az MNB statisztikáiban jelenleg elérhető adatok egyelőre még nem mutatnak jelentős romlást a hazai vállalatok hitelminőségében: a nemteljesítő hitelek (NPL) aránya a 2021 végi 3,9 százalékról 2022 második negyedében 4,1 százalékos szintre emelkedett. Ezen belül a 90 napon túl lejárt hitelek aránya 29-ről 39 százalékra nőtt. A tavalyi mélypontról mindenesetre már megindult a rossz hitelek arányának növekedése, amit az is jelez, hogy az idei második negyedévre 3 hónap alatt 8,7 százalékkal, 1300 milliárd forint fölé emelkedett a restrukturált vállalati hitelek volumene.

Egymást erősítő kockázatok

A hazai vállalati körnek jelenleg egyszerre kell több komoly gazdasági kihívással szembenéznie: az energiaárak akár 15-20-szoros emelkedése mellett kezelniük kell a növekvő bérnyomást, miközben a formálódó recessziós környezetben termékeik, szolgáltatásaik iránt csökken a piaci kereslet. Bár a kormány két héttel ezelőtti döntésével 2023. június 30-ig kamatemelési stopot vezetett be, ez az intézkedés nem jelent moratóriumot, és csupán a kkv-k körét érinti. Az újonnan kötött vállalati hitelügyletek átlagos kamatlába 12 hónap alatt 3–4-szeres mértéket ért el: az MNB adatai szerint idén szeptemberben hitelösszegtől függően 12-13 százalék körül mozgott, szemben az egy évvel korábbi 3-4 százalékkal.

A 2008 őszén kialakult pénzügyi krízis nyomán, melynek egyik folyományaként pusztító devizahitelválság sújtotta a vállalati szférát is, a késedelmes hitelek arányának növekedése 2008 őszéhez képest háromnegyedéves késéssel mutatkozott látványosan, hogy aztán 20 százalék feletti maximumát csaknem három évvel később érje el A hitelezés újbóli beindulását erősen akadályozó magas NPL-arány elhúzódó hatását jól mutatja, hogy ez a mutató csupán 2017-től tudott újra 10 százalék alá kerülni.

„Bár a jelenlegi kiváltó okok egészen mások, a vállalatok fizetőképességét fenyegető, egymást erősítő kockázatok hatására a következő időszakban ismét jelentős növekedésnek indulhat a nemteljesítő hitelek száma – mutatott rá Huth Gabriella, a Moore Global ügyvezető partnere. – A teljes vállalati hitelállományhoz viszonyított arányuk már a jövő év közepére megduplázódhat, ami 8 százalék feletti értéket jelent. Az egyes pénzintézetek azonban most még sokat tehetnek annak érdekében, hogy időben megkezdett restrukturálási lépésekkel minél kisebb mértékben romoljon hitelportfoliójuk állománya. Ugyanakkor az ügyfelek tudatossága is kiemelten fontos ebben a folyamatban. Amennyiben a nehéz helyzetbe került ügyfelek átgondoltan, felkészülten kezdeményezik a folyamatot a bank hozzáállása is sokkal elfogadóbb.”

Beavatkozási lehetőségek

Monitoring – Az ügyfelek likviditási helyzetének romlása esetén első lépésként indokolt a vállalati folyamatok korábbinál alaposabb nyomon követése, a problémák eszkalációának elkerülését célzó tanácsadási tevékenységgel erősítve. Például a jövedelmezőségi problémák időben történő feltárása és a kezelésükre megfogalmazott javaslatok figyelembevétele gyakran sikerrel akadályozza meg a negatív folyamatok továbbterjedését. Ebben a fázisban egy megfelelő tanácsadó megőrizheti az ügyfél és a finanszírozó bank közötti kapcsolatot és bizalmat azáltal, hogy jelentősen növeli az átláthatóság szintjét, és segíthet az ügyfélnek a hatékony működőtőke-menedzsmentben.

Restrukturálási megállapodások – Amennyiben a hitelfeltételek átalakítása válik szükségessé, a Moore Hungary korábbi tapasztalatai alapján a leggyakrabban az alábbi megoldásokkal tudnak élni a felek

– a hitelkondíciók módosítása (pl. bullet végűvé alakítás, hitelperiódus hosszabbítása)

– átmeneti finanszírozás biztosítása (likviditás kezelése)

– alternatív finanszírozási forrás megoldása (lízing, faktoring)

– eszközeladás (különösen működéshez nem szükséges eszközök)

– a bank által is elfogadott üzleti terv betartatása

„A beavatkozás sikerét nagyban növeli, ha a szükséges lépéseket a felek mielőbb megteszik – hangsúlyozza Boross Ákos, a Moore Hungary ügyvezető partnere. – Fontos az ügyfél motiváltságának megtartása, amelyet a közösen felállított üzleti tervnek kell biztosítania. A kölcsönös bizalom fenntartása érdekében alapvető a folyamatos kommunikáció is az ügyfél és a bank között. Egy ilyen helyzetben a fenti szempontok hatékony érvényesítésében kulcsszerep jut egy objektivitást és függetlenséget biztosító külső tanácsadónak, aki a szakértői munka elvégzése mellett sok esetben mediátorként is működik az érintett szereplők között.”

A rovat támogatója a KAVOSZ Zrt.

A FACEBOOKON!

a Facebookon!

Elérhető a kkv-digitalizációt segítő új MFB-hitelprogram!

Az összes hazai nagybank csatlakozott Garantiqa InvestEU garanciaprogramhoz

Megugrott a kereslet a Széchenyi Kártya Program beruházási hitelei iránt

Repülőrajttal indítják a bankok januártól a munkáshitelt

Elérhető a kkv-digitalizációt segítő új MFB-hitelprogram!

Az összes hazai nagybank csatlakozott Garantiqa InvestEU garanciaprogramhoz

Megugrott a kereslet a Széchenyi Kártya Program beruházási hitelei iránt

Repülőrajttal indítják a bankok januártól a munkáshitelt

Vállalati hitelfelvétel akár öt nap alatt?

6,5 százalékon hagyta az alapkamatot a monetáris tanács

Jóval infláció feletti betéti kamatokat is kínálnak a bankok

Milliárdos kárt okozott a megnyerő fellépésű balassagyarmati álbróker

Még több friss hír

BIZNISZPLUSZ PODCAST

Rovathírek: GUSTO

Sikeresen megtartotta két Michelin-csillagos minősítését a tatai Platán és a budapesti Stand étterem, további nyolc vendéglátóhely pedig (köztük egy újonnan) egy Michelin-csillagot nyert el idén.

- Liptai Zsolt lett az Év Bortermelője 2024-ben

- Különleges borral tisztelegnek Thummerer Vilmos öröksége előtt

- Ezek a díjnyertes szaloncukrok 2024-ben

- Itt vannak az Év Bejglije 2024 győztesei

Rovathírek: ATOMBUSINESS

A tartály legösszetettebb formájú csonkzónái elkészültek; a csonkgyűrűk és a további fő elemek egyenként elvégzett minőségügyi átvétele után azok további megmunkálására és a tartály összeállítására az AEM-Technologies volgodonszki gyárában kerül sor.