A 2023-as költségvetést megalapozó törvényjavaslat számos adózási szabályt módosítana. A vállalatokat érintő legfontosabb változásokat az RSM Hungary adószakértői gyűjtötték össze.

Duplájára nő a cégautóadó

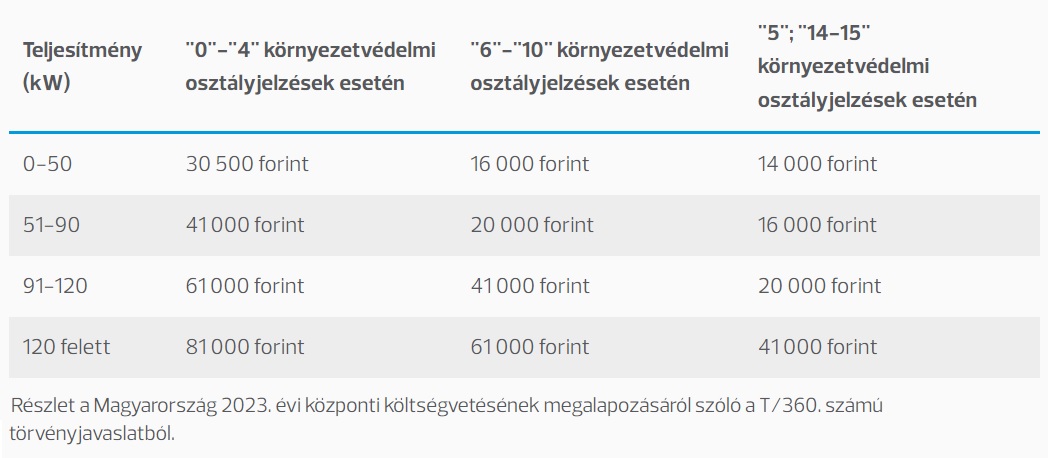

Véglegessé válnak a veszélyhelyzet miatt bevezetett magasabb értékek, tartósan kétszeresére nő a cégautók közterhe – kezdi friss bejegyzését Kiss Helga, az RSM Hungary adóüzletágának igazgatója. A törvényjavaslat a 2022. július 1-től hatályos, az extraprofit adóról szóló rendelet által meghatározott magasabb mértékű cégautóadó mértékeket ültetné át a gépjárműadóról szóló törvénybe. A javaslat szerint tehát 2023-ban is annyit kell fizetni a cégautók után, mint amennyit a kormány az extraprofitadós rendeletben az idei második félévére előirányzott. Az alábbi táblázat a járművek teljesítményétől és környezetvédelmi besorolásától függő cégautóadó havi mértékeit mutatja:

Társasági adó: tulajdoni rész értékvesztéshez, könyvekből történő kivezetéséhez kapcsolódó módosító tételek bevezetése

A törvényjavaslat alapján két adózás előtti eredményt módosító tétel kerülne bevezetésre a társasági adóról szóló törvénybe. A javaslat szerint az adózás előtti eredményt növelné az adózó döntése szerint az adóévben a tulajdoni részesedésre az adóévi adózás előtti eredmény terhére elszámolt értékvesztés összege, az adózás előtti eredményt pedig csökkentené a tulajdoni részesedésnek a könyvekből történő kivezetésekor a megelőző adóévekben adózás előtti eredmény növeléseként elszámolt összegéből az a rész, amellyel az adózó még nem csökkentette az adózás előtti eredményét.

A fentiekben részletezett módosító tételeket első alkalommal a 2022. adóévi adókötelezettség megállapítása során a 2022. adóévben elszámolt értékvesztésre lehetne alkalmazni.

Módosul az innovációs járulék fizetési kötelezettség

A törvényjavaslat módosítaná az innovációs járulék szabályait tartalmazó törvényt is. A javaslat szerint ugyanis az innovációs járulék hatálya kiterjedne a helyi adókról szóló törvény szerinti telephelyre, valamint a külföldi székhelyű vállalkozás magyarországi fióktelepére is. Ezen rendelkezés a kihirdetést követő 31. naptól válna hatályossá.

Utólagos adóalapcsökkentéssel módosulna az áfatörvény

Lehetővé válna a gyógyszeriparban jellemző ún. támogatásvolumen-szerződésekhez kapcsolódó utólagos adóalapcsökkentés. Az ilyen konstrukciókban a gyógyszert egy meghatározott áron szerzik be a gyártótól, bizonyos mennyiség végső vevőnek történő értékesítése után azonban a gyártó dobozonként visszaad egy meghatározott értéket a neki megfizetett ellenértékből.

Az áfát eredetileg a teljes ellenértéken fizette meg a gyártó. Azonban az új szabályozás alapján a gyártó adóalapja csökkenthető az általa biztosított kedvezmény adó nélküli összegével, amennyiben ez az összeg a vevő részére történő értékesítés adóalapjába beépül vagy beépült.

A javaslat az Európai Unió Bírósága által a C-717/19 (Boehringer-ügy) kapcsán hozott ítéletre reagálva születhetett meg, és azokat a konstrukciókat kezeli, ahol támogatás-volumen szerződés alapján az adóalany értékesíti a terméket, szolgáltatást egy másik adóalanynak, aki továbbértékesíti azt a végső fogyasztónak. A láncban első értékesítő ebben az esetben nincs közvetlen kapcsolatban a végső vevővel, nem tud a végső vevő részére az értékesítési láncon keresztül pénzbeli kedvezményt biztosítani. Így harmadik fél bevonásával valósul meg az árengedmény nyújtása. Az adóalany harmadik fél részére nyújtja a kedvezményt, aki átadja a kedvezményt a végső vevő részére.

Az új tényállás az új szabályok hatályba lépésének napján, illetve azt követően alkalmazandó főszabály szerint. Átmeneti szabály rögzíti azonban, hogy már 2022-ben teljesített pénzvisszatérítés tekintetében is lehet alkalmazni ezeket a szabályokat, amennyiben az adóalany 2022 január 1. előtt nem élt az adóalap-csökkentés lehetőségével ezen pénzvisszatérítések kapcsán.

Változik a csoportos adóalanyiság szabályozása is

Az áfatörvény kiegészítésre került oly módon, hogy a csoportos adóalanyiságban részt vevő tagok által kijelölt képviselő - aki az adóalanyisághoz fűződő jogok és kötelezettségek gyakorlásával összefüggő bírósági és más hatósági eljárásjogi cselekmények alanya - a kiegészítés alapján a csoportos adóalanyiság megszűnését követően is megtartja ezt a jogi státuszt.

A módosítás alapján a kijelölt képviselő a csoportos adóalanyiság megszűnését követően is saját nevében érvényes jognyilatkozatot (pl. önellenőrzést) tud majd benyújtani.

Transzferárazás: gigabírságok és szigorítások

Két és félszeresére emelkedő mulasztási bírsággal, a társasági adóbevalláshoz kapcsolódó új transzferár adatszolgáltatási kötelezettséggel és változó adóalap korrekciós szabályokkal módosulnának a kapcsolt vállalkozásokra vonatkozó transzferár szabályok.

Vámhiány: ezentúl másképp értelmezendő

A javaslat a nemzeti vámtörvényben definiált „vámhiány” fogalmát változtatja meg oly módon, hogy a jövőben nem minősíthető vámhiánynak a jogszabályi rendelkezések alapján megszűnt vámteher, és ezáltal nem alkalmazható ezekben az esetekben a súlyosabb szankcióként jelentkező, a vámhiány 50 százalékáig terjedő vámigazgatási bírság.

Ugyanakkor a módosítás alapján a vámhatóság számára adott a lehetőség, hogy a jogsértések esetében alkalmazza a nem vámhiányos vámigazgatási bírságot, ha annak feltételei fennállnak. Az így alkalmazásra kerülő szankció esetében azonban a vámhatóságnak az eset körülményeit is figyelembe vevő mérlegelési kötelezettsége van.

Jövedéki adó: új kategória

A módosítás alapján a dohánygyártmányokon belül külön kategória kerül meghatározásra a hevített dohánytermékekre, amelynek célja, hogy a hevítéssel fogyasztható, azonban dohányt, vagy nikotint nem tartalmazó termékek is jövedéki adóköteles termékekké váljanak. A változtatás 2023. január 1-jével hatályosul, a jövőben a hevítési technológián alapuló dohánygyártmányok az új dohánytermék-kategóriákból átkerülnek a hevített dohánytermékek kategóriájába.

A FACEBOOKON!

a Facebookon!

Jön a kötelező e-számlázás az energiaszektorban: három hónap maradt a felkészülésre

Minden hazai szállítmányozót érinthetnek az új uniós vámkövetelmények

Hatályba lépett az e-pénztárgépekről szóló rendelet

Adatlapok és nyomtatványok „NAV-ügyekhez”

Jön a kötelező e-számlázás az energiaszektorban: három hónap maradt a felkészülésre

Minden hazai szállítmányozót érinthetnek az új uniós vámkövetelmények

Hatályba lépett az e-pénztárgépekről szóló rendelet

Adatlapok és nyomtatványok „NAV-ügyekhez”

Lehetséges a jognyilatkozat pótlása a bíróság által?

Gépjárműadó: a mobilapplikáció letöltését javasolja és részletfizetést is kínál a NAV

Már több mint 280 ezren véglegesítették az szja-bevallásukat

Új kiberbiztonsági szabályozás: milliós megtakarítást is jelenthet az optimalizálás

Még több friss hír

Rovathírek: HIPA

A globális értékláncok megroppanásához és teljes átszervezéséhez vezethet a vámok újabb korszakának beköszönte a világgazdaságban, azonban a beruházásösztönzésnek ebben az új helyzetben is bőven maradt mozgástere – írja friss bejegyzésében Joó István kormánybiztos, a HIPA Nemzeti Befektetési Ügynökség vezérigazgatója.

- Hipermodern fröccsöntőüzemmel gazdagodott Újhartyán ipari parkja

- Amerikai óriáscég tartott beszállítói fórumot Budapesten a HIPA szervezésében

- 100 millió eurós kínai beruházással bővül a szolnoki vegyipar

- Újabb 44 millió eurós beruházást valósít meg Dunavecsén a Schneider Electric

BIZNISZPLUSZ PODCAST

Rovathírek: ATOMBUSINESS

A kormány felmentést kért a Paks II. beruházás számára az előző amerikai adminisztráció által „politikai bosszúból” meghozott szankciók alól, amelyek nehezítik a beruházás előrehaladását – tájékoztatott Szijjártó Péter külgazdasági és külügyminiszter.

- Csernobili atomerőmű: nem sérültek meg a fémkupola tartógerendái a dróntámadás során

- Jákli Gergely: Nincs rejtegetnivaló műszaki problémánk, felelős engedélyesként járunk el

- Újra névleges teljesítményen üzemel a Paksi Atomerőmű 4. blokkja

- Nem csökken az ukrán energia-infrastruktúrát érő támadások száma